[편집자주] 파이낸스스코프 기업 컨콜, IR, 기업 탐방, 인사이트 등은 유료 구독자를 대상으로만 서비스를 제공할 예정입니다. 다만 소수 일부 콘텐츠의 유료 제공 후 무료 배포는 검토할 예정입니다. 유료 시 '프리미엄 회원에게만 제공되는 콘텐츠입니다'로 표시되고 제목은 본문에 제공합니다. 또한 무료로 전환시 기사의 제목을 재배치하고 공개됩니다.

핵심포인트

1. 보험손익 증가

• ’25년 상반기 보험서비스손익 8,313억 (YoY +16.8%)

• CSM 상각이익 증가 및 예금보험료 요율 인하 등 일회성 요인 반영

• 보유계약 관리 안정화로 손익 개선

2. 신계약 CSM 흐름

• 2분기 신계약 CSM 7,686억 (YoY -3%)

• 건강보험 비중 85%로 상승, 수익성 지표인 배수 16.6배 유지

• 전사 신계약 CSM 양호한 흐름 지속

3. CSM 잔액 확대

• ’25.6월말 CSM 잔액 13.7조 (전분기말 대비 +3.3%)

• 신규 유입 및 조정 요인 반영으로 견조한 증가세 유지

• 규제 수준을 상회하는 자본 여력 확보

4. 주주환원 정책

• 중기 주주환원율 50% 목표로 상향 추진

• ’24년 배당성향 38%에서 점진적 확대 검토

• 배당 성장주로서 주주환원 확대 가능성 확인

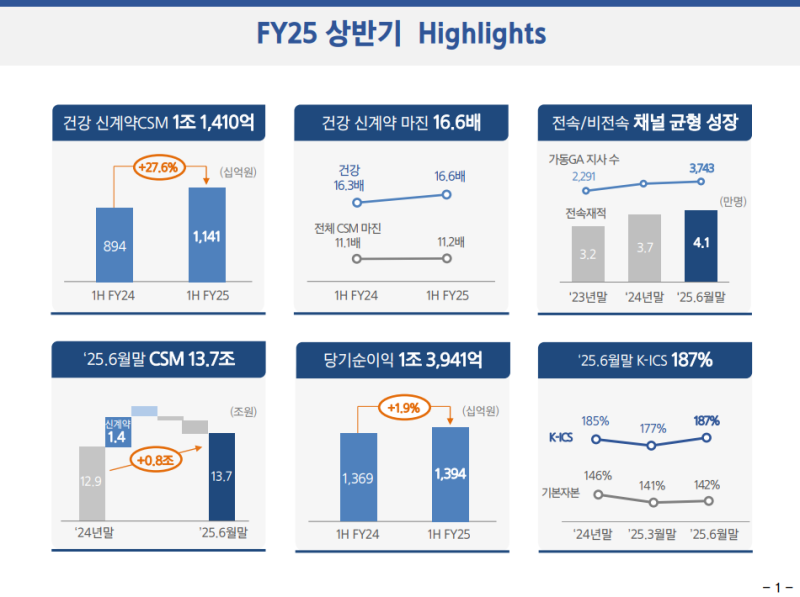

FY25 상반기 Highlights

◆ 건강 신계약 CSM

• 1조 1,410억 (YoY +27.6%)

• 시장 지배력 확대

◆ 건강 신계약 마진

• 16.6배 (1H FY24: 16.3배, 전체 CSM 마진 11.1배 → 11.2배)

• 상품 경쟁력 강화 및 효율 관리

◆ 채널 균형 성장

• 전속 설계사 수 지속 확대

• GA 가동 지사 수 3,743 (’23년말 2,291 → ’25.6월말 3,743)

• 전속재적 3.2 → 3.7 → 4.1

◆ CSM 잔액

• ’25.6월말 13.7조 (’24년말 12.9조 → +0.8조)

• 신계약 CSM 1.4조, 해지율 개선

◆ 당기순이익

• 1조 3,941억 (YoY +1.9%)

• 보험 서비스 손익 확대 및 안정적 투자손익

◆ 지급여력

• ’25.6월말 K-ICS 187% (’24년말 185%, ’25.3월말 177%)

• 기본자본비율 142% (’24년말 146%, ’25.3월말 141%)

• 업계 상위 수준 유지

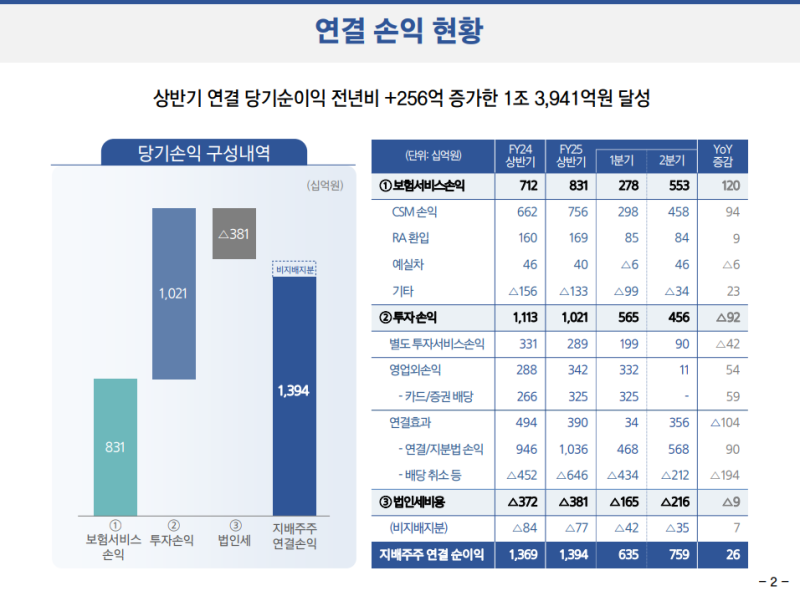

연결 손익 현황

◆ 당기순이익

• 1분기: 6,353억 기록

• 2분기: 7,589억 달성

• 상반기: 1조 3,941억 시현 (YoY +256억)

◆ 보험서비스 손익

• 상반기: 8,313억

◆ 투자손익

• 상반기: 1조 207억

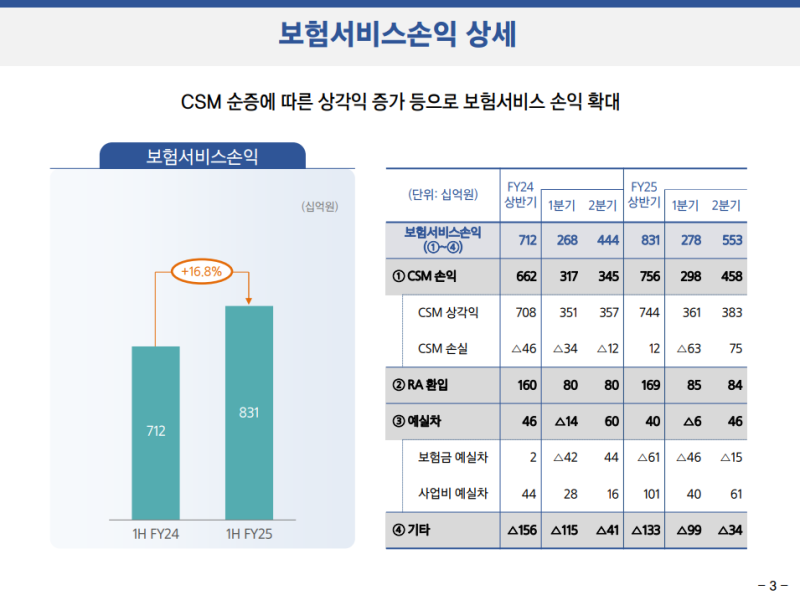

보험 서비스 손익

◆ 손익 규모

• 상반기 8,313억 (YoY +16.8%)

◆ 주요 요인

• 보유 CSM 순정을 기반으로 CSM 삼가격 증가세 지속

• 외실차 안정적 관리

• 2분기 일부 보유 계약의 CSM 손실 감소

◆ 전망

• 양질의 신계약 확보 및 효율 지표 관리 강화

• IFRS 세팅 도입 이후 핵심 지표인 보유 CSM 확대를 통한 순정 기조 유지

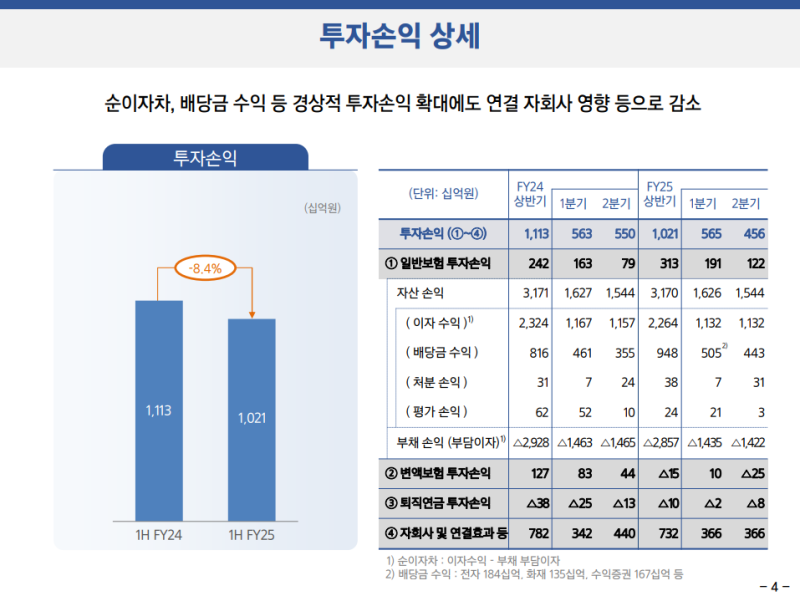

투자 손익

◆ 손익 규모

• 상반기 1조 207억 (YoY 소폭 하락)

◆ 주요 요인

• 순이자차 및 배당금 수익 등 경상적 투자 손익 확대

• 연결 자회사 손익 감소 영향

◆ 전망

• 금융시장 변동성 확대 지속

• 철저한 리스크 관리와 자산 다변화 전략을 통한 안정적 투자 손익 확보

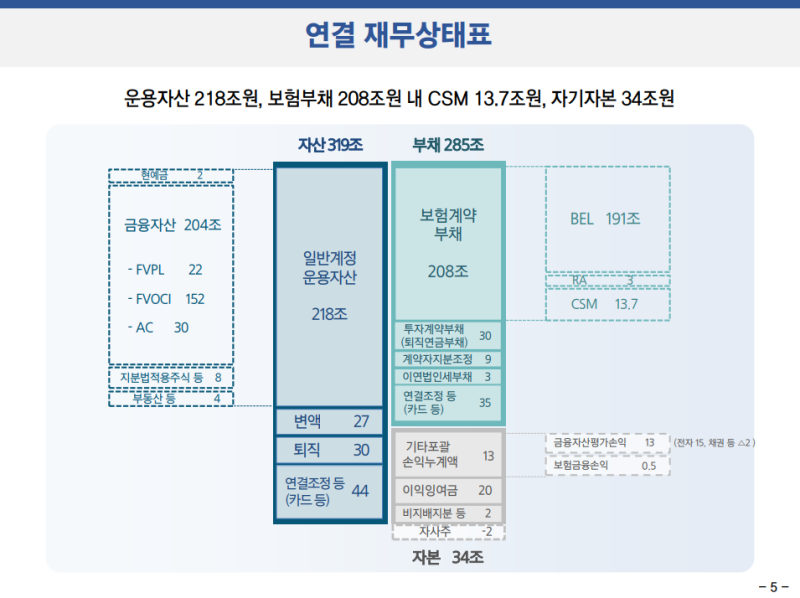

연결 재무상태표

◆ 자산

• 총자산 319조

• 일반계정 운용자산 218조

• 변액자산 27조

• 퇴직자산 30조

• 삼성카드 등 연결 자회사 44조

◆ 부채

• 총부채 285조

• 보험계약부채 208조 (CSM 13.7조 포함)

◆ 자본

• 자기자본 34조

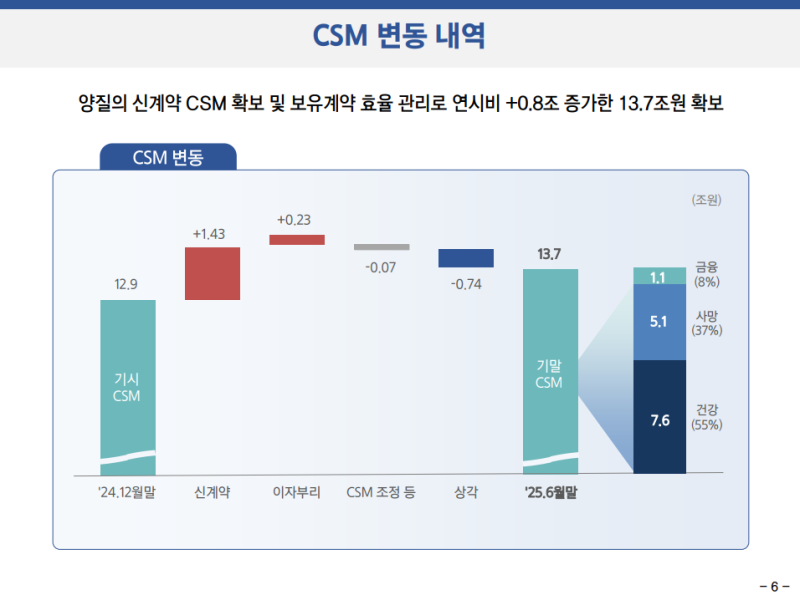

CSM 변동 내역

◆ 잔액 현황

• ’25.6월말 13.7조 (’24년말 대비 +0.8조)

◆ 주요 변동 요인

• 신계약 CSM +1.4조

• CSM 조정 -0.1조

• 단기 상각 -0.7조

◆ 전망

• 하반기에도 상반기 수준 이상의 신계약 CSM 확보 목표

• 효율 지표 관리 및 수익성 기조 경영 강화

• 보유 CSM 안정적 확대를 통한 보험 서비스 손익 증대

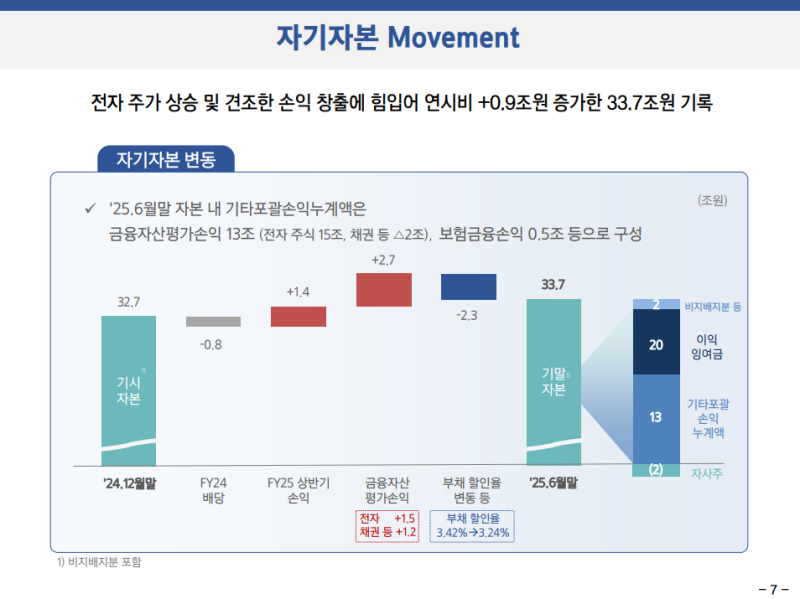

자기자본 변동

◆ 잔액 현황

• ’25.6월말 33.7조 (’24년말 대비 +0.9조)

◆ 주요 요인

• 삼성전자 주식 평가액 증가 및 반기 손익에 따른 잉여금 확대

• 부채 할인율 강화에 따른 보험 금융 손익 감소 영향 반영

◆ 구성 내역

• 기타포괄손익누계액 13.3조

- 금융자산평가손익 13조 (삼성전자 주식 평가이익, 채권 평가손실 등 포함)

- 보험금융손익 0.5조

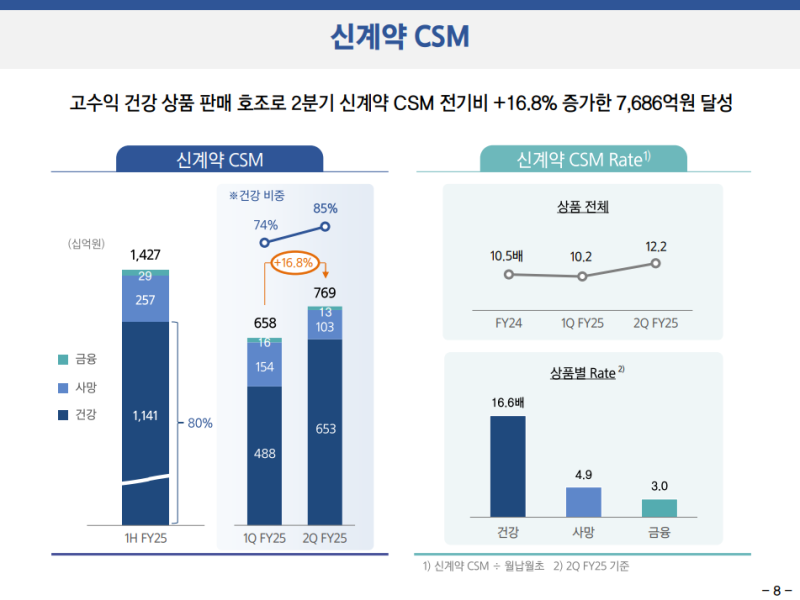

신계약 CSM

◆ 실적 현황

• 2분기 신계약 CSM 7,686억 (QoQ +16.8%)

• 상반기 누적 신계약 CSM 1조 4,263억

◆ 상품 구성

• 건강 상품 비중: 1분기 74% → 2분기 85%

• 상반기 누적 기준 80%

◆ 수익성 지표

• 신계약 CSM 배수: 1분기 10.2배 → 2분기 12.2배

• 건강 상품 수익성 16.6배 유지

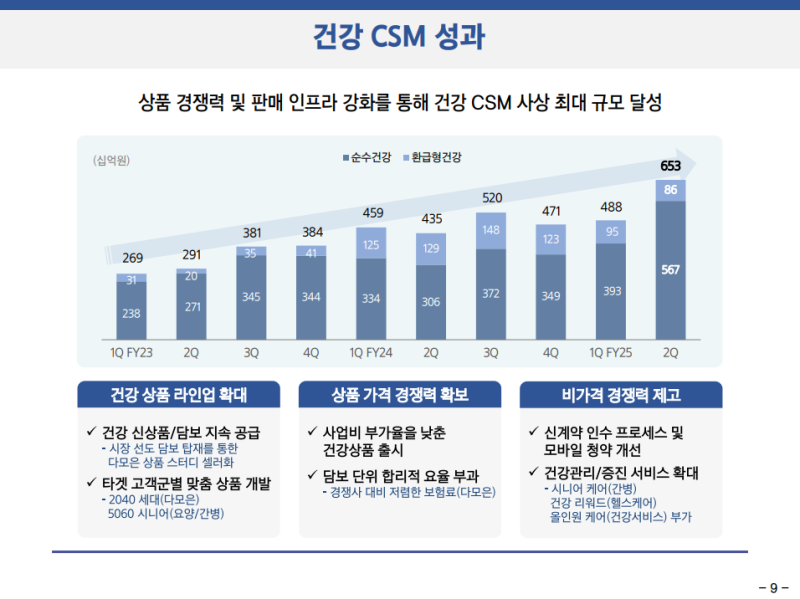

건강 CSM 성과

◆ 실적 현황

• 2분기 건강 상품 신계약 CSM 6,530억

• 신 회계제도 도입 이후 분기 기준 최대 규모 기록

◆ 주요 요인

• 건강 상품 경쟁력 강화 및 판매 인프라 개선 효과 본격화

• 시장 선도 건강 상품 출시

• 신계약 청약 프로세스 개선

• 건강 관리 서비스 증진 등 비가격 경쟁력 제고

◆ 전망

• 하반기에도 소구력 있는 건강 신상품 출시 지속

• 판매 인프라 개선을 통한 판매력 확대

• 생보 통합 건강보험 1위 목표 달성

• 상반기 이상의 신계약 CSM 창출 목표

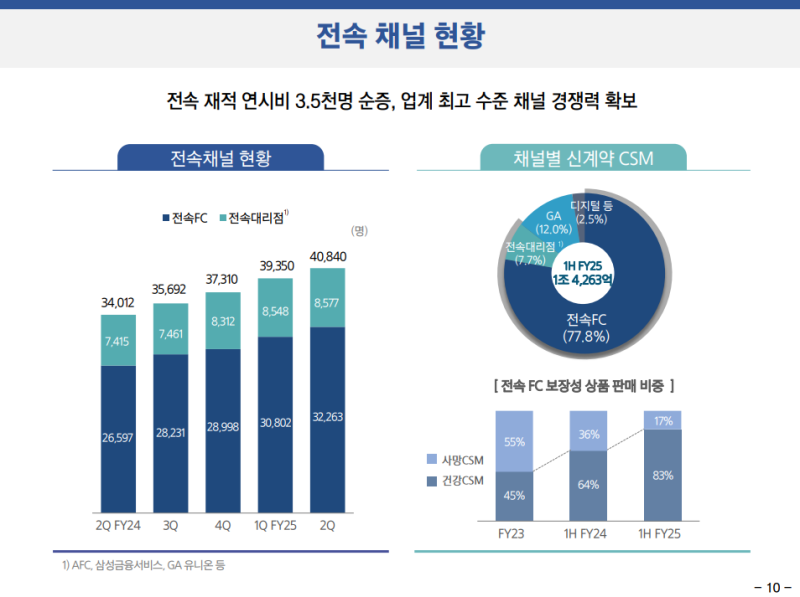

전속 채널 현황

◆ 채널 규모

• ’25.2Q 전속 설계사 총 40,840명

• 전속 FC 32,263명, 전속 대리점 8,577명

• 전속 FC 연시비 3,500명 이상 순증

◆ 경쟁력

• 수수료 유지율 및 수익성 효율 지표에서 경쟁 우위

• 업계 최고 수준의 판매 경쟁력 확보

◆ 성과

• 전속 FC 보장성 상품 내 건강 상품 비중 83% 확대

• 신계약 창출의 핵심 채널로 자리매김

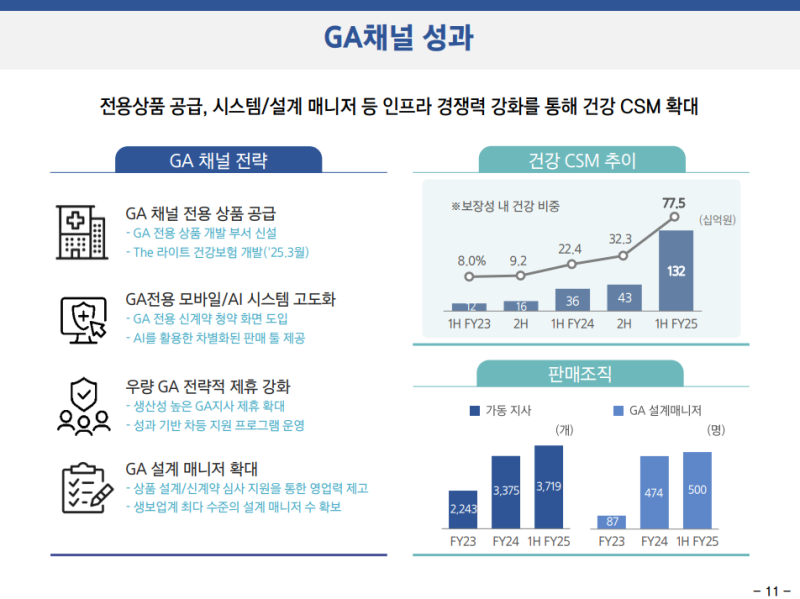

GA 채널 성과

◆ 전략

• 가격 경쟁력 있는 전용 상품 공급

• GA 채널 판매 인프라 확대

• 우량 GA 중심 가동 지사 3천 개 이상 확보

• GA 설계 매니저 500명 확보 (생보 업계 최대 수준)

◆ 성과

• ’25년 상반기 GA 채널 건강보험 신계약 CSM 1,320억 (YoY 3.7배 증가)

• 보장성 내 건강보험 판매 비중 77.5%로 개선

◆ 전망

• 건강보험 판매 확대에 지속 기여 기대

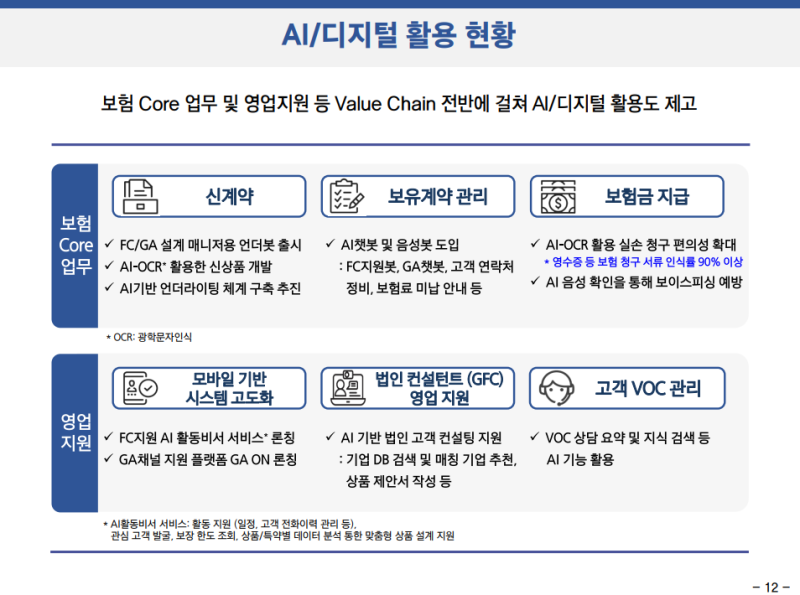

AI/디지털 성과

◆ 디지털 경쟁력

• 보험 거래 및 고객 관리 업무 전 과정 모바일·페이퍼리스화 추진

• 업계 최고 수준 디지털 경쟁력 확보

◆ 조직 강화

• 생성형 AI 환경 대응을 위해 ’24년 말 관련 조직 확대 신설

• 디지털 경쟁력 고도화 추진

◆ AI 적용 확대

• 기존 챗봇 상담에서 신계약 언더라이팅, 보험금 지급 등 보험 코어 업무로 확대 적용

• 상품 특약 분석 및 고객 맞춤형 상품 설계 지원

◆ 채널 적용

• FC, GA, GFC 등 전 판매 채널 대상 AI 툴 활용

• 영업 생산성 제고

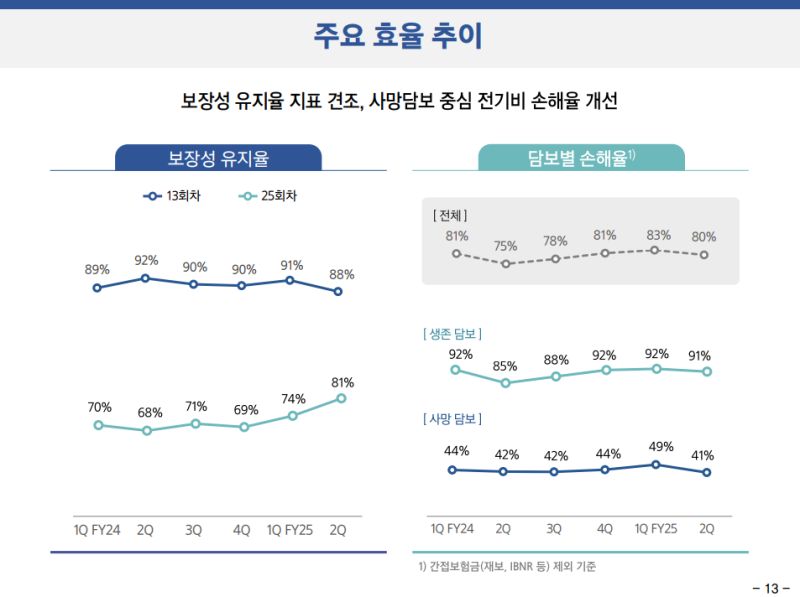

주요 효율 추이

◆ 보장성 유지율

• 13회차 88%

• 25회차 81%

• 견조한 수준 유지

◆ 손해율

• 2분기 80% 기록

• 사망 담보 중심으로 전분기 대비 개선

◆ 전망

• 전년 의료 파업 영향으로 기저 효과 발생

• 건강보험 중심 판매 기조 유지

• 위험보험료 재원 확대, 언더라이팅 강화, 부당 청구 대응을 통한 연간 손해율 안정적 관리

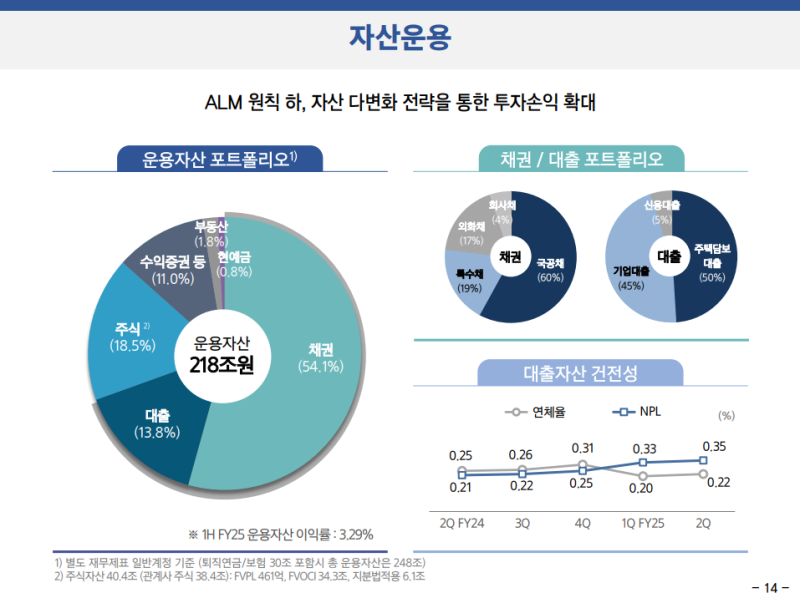

자산운용

◆ 운용자산 현황

• ’25.6월말 218조

• 채권·대출 등 이자수익 자산 비중 약 68%

• 주식 및 수익증권 자산은 배당 중심 안정적 수익 기여

◆ 성과

• 상반기 운용자산 이익률 3.29% 기록

• 금리·환율 변동성 및 국내 정치적 불확실성 확대 환경 속 리스크 관리 강화

◆ 대출자산 건전성

• ’25.6월말 연체율 0.22%

• 금융업계 대비 낮은 수준 유지

• 신규 대출 기준 강화 및 대출 자산 축소를 통한 선제적 리스크 관리

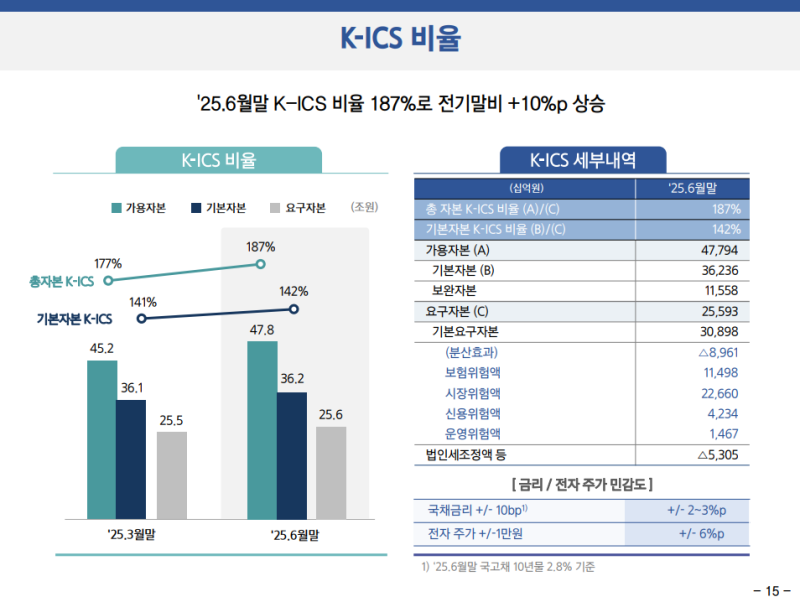

K-ICS 비율

◆ 현황

• ’25.6월말 187% (’25.3월말 177%, +10%p)

• 보유 CSM 증가 및 손익 개선에 따른 가용자본 확대로 상승

◆ 세부 내역

• 가용자본 47.8조

• 기본자본 36.2조

• 요구자본 25.6조

• 기본자본비율 142%

◆ 전망

• 초장기채 확대를 통한 듀레이션 갭 축소 추진

• 금융 재보험 출재 등 변동성 관리 지속

• 180% 이상 지급여력 유지 목표

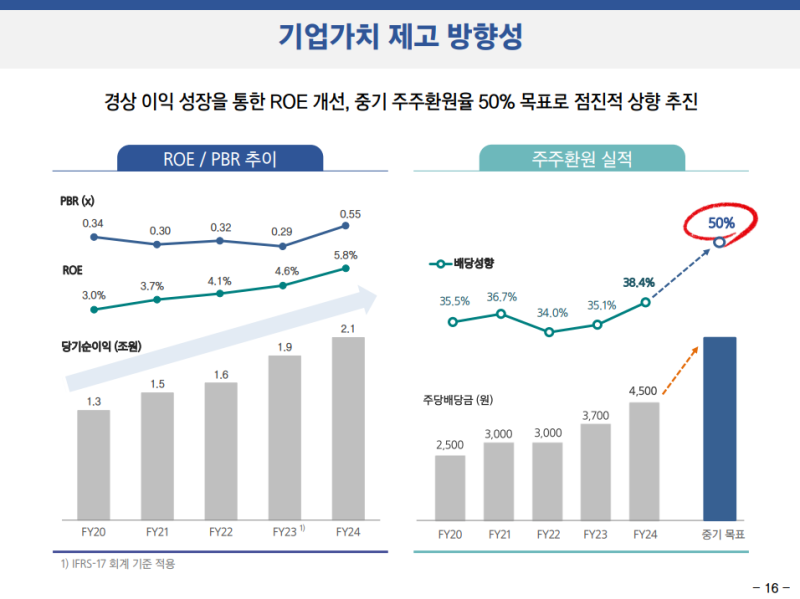

기업가치 제고 방향성

◆ 주주환원 정책

• 신 회계제도 도입 이후 펀더멘털 개선 및 이익 성장 기반

• 최근 3년간 주주환원율 지속 확대

• 중기 주주환원율 50% 목표

◆ 재무 성과

• 경상 이익 성장에 따른 ROE 개선

• 적정 지급여력 유지 기반 주주환원율 점진적 상향

◆ 배당 정책

• ’25년 배당성향 40% 이상 검토 (배당소득 분리과세 요건 반영)

• 우량 배당 성장주로서 기업 가치 제고 및 시장 내 인정 확대

Q&A

Q. 연말까지 지급여력비율(K-ICS)을 180% 정도로 예상해도 되는지, 현재 자본 수준이 배당 및 비즈니스 성장을 동시에 진행하기에 적절한 수준인지?

• ’25.6월말 지급여력비율(K-ICS) 187% 기록

• 주요 요인: 금리 상승, 주가 상승(+4%p), 금융당국 제도 개선(+5%p), 신계약 효과(+1%p)

• 연말에는 배당, 금리 하락, CSM 조정 등 하락 요인 존재

• 신계약 CSM 확대에 따른 증가 요인도 반영될 전망

• 연말 목표치 180% 이상은 충분히 유지 가능하며 현재 자본 수준은 적절하다고 판단

Q. 요구자본 성장 둔화에 대한 회사의 전망은?

• 요구자본은 시장·신용 리스크 비중이 크고 보험 리스크 비중은 크지 않음

• 건강보험 중심 영업은 CSM 증가 폭이 크고 자본 소모는 제한적

• 중장기적으로 가용자본 성장이 요구자본 성장보다 클 것으로 예상

Q. 수익성과 건전성 개선을 고려한 밸류업 공시 시점과 내용은?

• 손익 확대와 ROE(자기자본이익률) 개선을 통한 주주가치 제고를 최우선 과제로 추진

• 밸류업 공시 시점은 금리 방향 등 거시 여건을 고려해 신중히 결정

• 시니어 리빙, 해외 선진국 시장 확대 등 신사업도 밸류업 방안에 포함 검토 중

• 현 지급여력비율은 중기 주주환원율 50% 달성에 충분한 수준

• 법·규제 여건과 시장 상황을 고려해 빠른 시기 내 공시 추진 예정

• ’24년 기준 배당성향 38% → 점진적 상향, 배당소득 분리과세 요건(40% 이상)도 반영 검토

• 주주환원 정책은 차질 없이 추진, 배당 성장주로서 주식 매력도 제고 목표

Q. 밸류업 공시에서 자사주 매입 및 소각 방안은 어떻게 검토하고 있는지?

• 자사주 관련해 보유 자사주 소각과 신규 자사주 매입·소각 모두 우선순위가 정해진 것은 없음

• 회사 가치 제고 원칙하에 중장기적으로 지속 가능한 자사주 활용 방안을 검토 중

• 국내 주요 금융지주사들은 순이익의 40~50%를 현금 배당과 자사주 매입·소각에 활용

• 당사도 환원율 측면에서 ’24년 순이익의 38%를 현금 배당으로 환원

• 중기 주주환원율 50% 목표를 단계적으로 상향 추진 예정

Q. 최근 CSM 조정 금액이 과거 대비 줄어든 이유와 세부 내역은? CSM 퀄리티 지표는 무엇을 중점적으로 보는지?

• CSM 조정은 경상적 요인과 비경상적 요인으로 구분

• 경상적 요인: 보유 계약 해지 영향, 회계적으로는 보유 계약차 → 정상적으로 2천억~3천억 발생

• ’25년 상반기 비경상적 요인

- 1분기: 연령별 손해율 변경에 따른 감독제도 영향

- 2분기: 예금보험료 관련 재사공과 가정 개선 영향 반영

• 이로 인해 전년 대비 CSM 조정 금액이 크게 줄어든 것으로 설명

• CSM 퀄리티 지표: 신계약뿐 아니라 해지까지 고려한 순증 CSM을 KPI로 관리

Q. AI 및 디지털 활용 효과를 정량적으로 비용 절감이나 효율성 지표로 제시할 수 있는지?

• 현재 보험 코어 업무 및 영업 지원 전반에 AI 접목 확대

• 업무 효율 개선, 비용 절감, 영업력 강화 효과 확인 중

• 다만 효율성 수치와 비용 절감 규모는 내부 관리 단계로, 구체적인 수치는 추후 공개 가능

• 회사는 AI 조직과 투자를 지속 확대하며 보험 산업 내 AI 활용 선도 목표

Q. 이번 분기 듀레이션 갭은 어느 수준인지?

• ’25년 2분기 기준 듀레이션 갭은 1.4 수준

• 장기채, 국채선도, 50년 스트립채권 등 ALM 자산 확대 및 효율화 추진 중

• 금융당국의 듀레이션 갭 규제 기조에 맞춰 대응 전략 실행

Q. 순실계약 환입 및 상품별 손익 상황은? 신계약·보유계약으로 구분해 설명 부탁드림

• 상반기 CSM 조정에서 예보료 개선 효과는 약 1천억 내외로 크지 않음

• 주요 요인은 1분기 감독제도 변경(연령별 손해율 개선) 영향

• 신계약 관련: 실손보험, 디지털 미니보험 등 마케팅성 강한 상품에서 분기 200억~300억 수준 손상 발생

• 보유계약 관련: 연령별 손해율 개선, 예보료 가정 일부 변경, 해지 관리 강화 등을 통해 손실 감소

Q. 해지 증가(마이너스 2천억)에도 불구하고 전체 경험 조정이 마이너스 300억에 그친 이유는?

• 답변은 반기 기준 수치임

• 연령별 손해율 영향은 1분기에 반영됨

• 2분기에는 예보료 개선 및 보유계약 해지 관리 강화 효과가 반영되어 경험 조정 규모 축소

Q. 건강보험 신계약 CSM 비중이 2분기 85%까지 확대되었는데 향후 지속 가능성은? 또한 건강보험과 종신보험의 멀티플 전망, 하반기 및 내년 신계약 CSM 규모 전망은?

• 건강보험 비중은 2분기 85%까지 증가

• 향후 추가 확대보다는 전체 신계약 CSM 양 확대가 더 중요한 포인트

• 현재 수준(85%)을 유지하면서 내년에도 비중을 지속적으로 유지할 계획

• 수익성이 낮고 금리 민감도가 높은 사망보험보다는 고수익 건강보험 중심으로 체질 개선 진행 중

• ’25.2Q 신계약 CSM 7,686억 (월평균 2,560억 수준)

• CSM 배수: 건강 16.6배, 사망 5배, 금융 3배 유지

• 고수익 건강상품 판매 확대 및 도입 강화 통해 올해도 전년 수준의 신계약 CSM 및 배수 유지 목표

본 콘텐츠는 투자 참고용으로, 이를 근거로 한 투자 손실에 대해 책임을 지지 않습니다.