[편집자주] 파이낸스스코프 기업 컨콜, IR, 기업 탐방, 인사이트 등은 유료 구독자를 대상으로만 서비스를 제공할 예정입니다. 다만 소수 일부 콘텐츠의 유료 제공 후 무료 배포는 검토할 예정입니다. 유료 시 '프리미엄 회원에게만 제공되는 콘텐츠입니다'로 표시되고 제목은 본문에 제공합니다. 또한 무료로 전환시 기사의 제목을 재배치하고 공개됩니다.

핵심 포인트

1. 구조적 성장 기반 강화

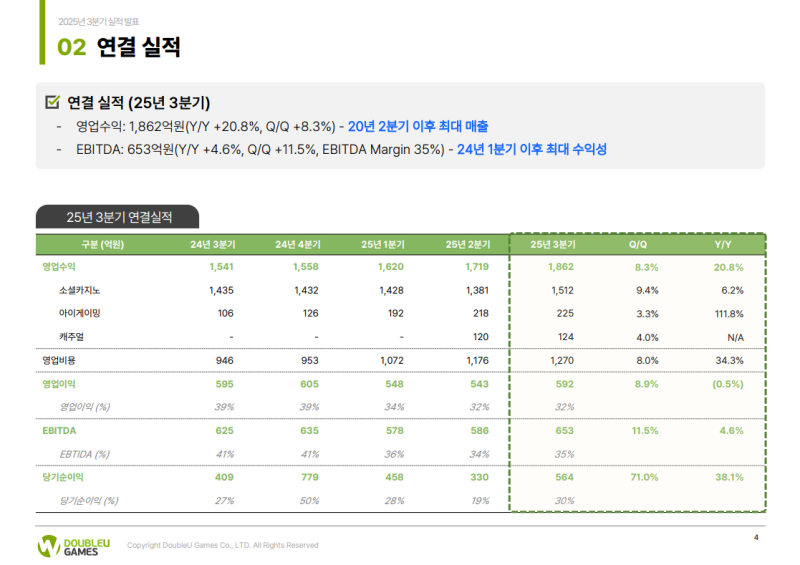

• 3분기 연결 매출 1,862억 원으로 (QoQ +8.4%, YoY +20.8%) 기록, 전 부문 성장세 지속

• 소셜카지노가 매출 1,512억 원으로 처음 분기 1,500억 원 돌파, DTC 비중 17.6%로 구조적 성장세 진입

• 와우게임즈 편입, 웹스토어 최적화, 제3자 결제 허용 확대 등으로 플랫폼 독립성 강화

2. 수익성 개선 및 효율적 비용 구조

• 영업이익 592억 원, EBITDA 653억 원으로 2024년 이후 분기 최대 수익성 달성

• 플랫폼비 23%로 하락, 마케팅비 매출 대비 18%로 효율성 향상

• DTC 확대로 로열티 부담 완화 및 외화자산 평가익 반영으로 순이익률 30% 유지

3. 신규 성장축 확대 (아이게이밍·캐주얼)

• 아이게이밍 매출 225억 원 (YoY +112%)로 슈퍼네이션 중심 성장 지속

• 신규 브랜드 ‘Los Vegas’ 런칭 예정, 실시간 프로모션·잭팟 기능으로 체류 시간·결제율 상승 기대

• 캐주얼 부문은 팍시게임즈 중심으로 ‘PARTY PROJECT’, ‘Wiggle Escape’, ‘Color Slide Jam’ 등 신작 확장

• 머지2 시장 확대 및 AI 기반 빠른 콘텐츠 개발로 중장기 포트폴리오 강화

4. 중장기 전략 및 전망

• 성수기 이벤트·콘텐츠 내재화·유럽 RTL 채널 입점 등 다각화 추진

• M&A를 통한 성장동력 확보 — 소셜카지노·아이게이밍·캐주얼 3축 중심

• 2026년까지 신규 사업 매출 2배 확대 및 DTC 비중 30% 이상 목표

• 안정적 캐시카우(소셜카지노)에 신규 사업 성장성을 결합한 구조로 이익 성장 지속 예상

2025년 3분기 하이라이트

◆ 연결 실적 요약

• 3분기 연결 매출은 1,862억 원으로 전년 동기 대비 20.8% 성장

• 4분기 연속 성장을 이어가며 2020년 2분기 팬데믹 당시 최대치 1,887억 원에 근접한 수준으로 외형 확대

• 핵심 사업인 소셜카지노가 와우게임즈 편입 효과와 기존 DDC 채널의 성과로 전체 성장을 견인

◆ 소셜카지노

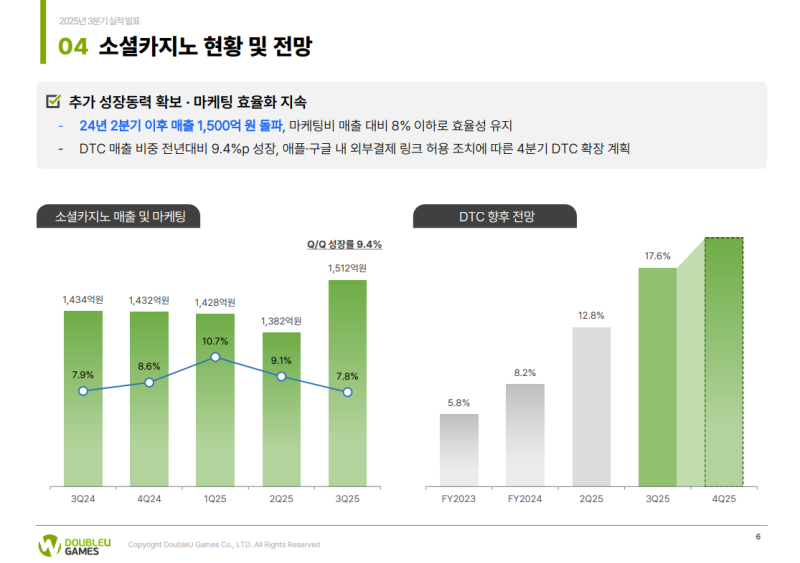

• 분기 매출은 1,512억 원으로 (QoQ +9.4%)

• 3분기 DTC 매출 비중은 17.6%로 전년 대비 9.4%p 확대

• DTC 확대 요인은 와우게임즈 편입, 미국 안드로이드 제3자 결제 허용, 웹 채널 UX·UI 최적화 영향

◆ 아이게이밍(슈퍼네이션)

• 3개 브랜드 중심으로 안정적 매출 창출

• 신규 브랜드 ‘Los Vegas’는 영국과 스웨덴 등 핵심 시장에서 런칭 준비 중

• 이벤트형 콘텐츠 설계 및 브랜드 다각화를 통한 외형 성장 목표

◆ 캐주얼(팍시게임즈)

• 메인 타이틀 ‘머지 스튜디오’를 중심으로 매출 발생

• 후속작 ‘PARTY PROJECT’의 베타 테스트 진행

• ‘Wiggle Escape’, ‘Color Slide Jam’ 등 신작을 순차적으로 출시

• ‘Wiggle Escape’는 11월 8일 기준 미국 안드로이드 퍼즐 장르 다운로드 5위를 기록

• IP 다각화와 라이브 오퍼레이션 정교화를 통한 중장기 성장 기반 확보 계획

2025년 3분기 연결 실적

◆ 영업수익

• 연결 영업수익은 1,862억 원으로 전분기 대비 8.4%, 전년 동기 대비 20.8% 증가

• 소셜카지노 매출은 1,512억 원으로 (QoQ +9.4%, YoY +6.2%)

• 아이게이밍 매출은 225억 원으로 (QoQ +3.3%, YoY +111.8%)

• 캐주얼 매출은 124억 원으로 (QoQ +4.0%)

• 전 부문이 고른 성장세를 시현

◆ 수익성

• 영업이익은 592억 원으로 (QoQ +8.9%, YoY -0.5%), 영업이익률은 32%

• EBITDA는 653억 원으로 (QoQ +11.5%, YoY +4.6%), EBITDA 마진은 35%

• 2024년 1분기 이후 분기 기준 최대 수익성 기록

• 당기순이익은 564억 원으로 (QoQ +71.0%, YoY +38.1%), 순이익률은 30%

◆ 기타 요인

• 9월 말 원달러 환율이 1,402원으로 6월 말 1,356원 대비 3.4% 상승

• 보유 외화자산 평가이익 반영으로 영업외수익 증가

2025년 3분기 연결 비용

◆ 변동비

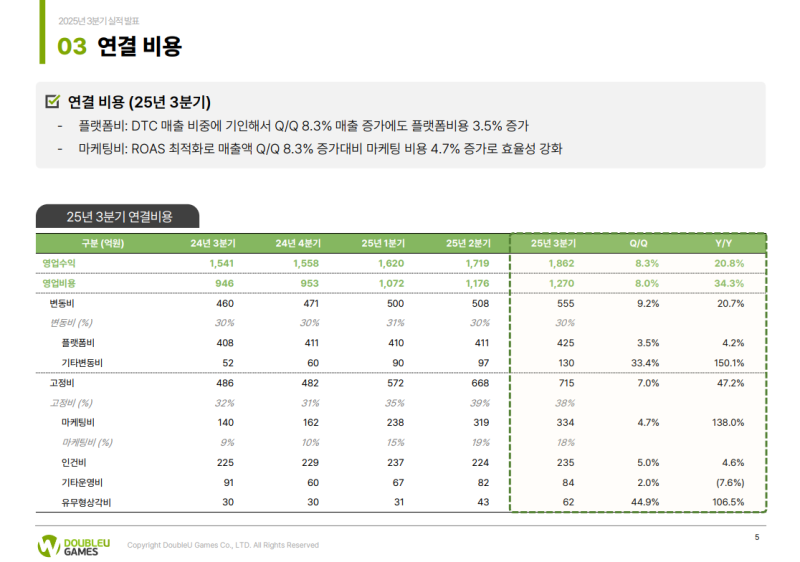

• 변동비는 매출 대비 30% 수준 유지

• 플랫폼비는 DTC 매출 확대 영향으로 과거 30%대에서 3분기 23% 수준까지 하락

• 플랫폼비 하락으로 비용 효율 개선

◆ 마케팅비

• 마케팅비는 334억 원으로 (QoQ +4.7%)

• 매출 대비 비중은 18%로 1%p 하락

• 소셜카지노는 효율 유지

• 아이게이밍과 캐주얼 부문은 수익성 확보 범위 내에서 집행을 확대하여 성장 투자와 수익성 균형 유지

◆ 인건비 및 상각비

• 인건비는 235억 원으로 (QoQ +5.0%)

• 9월 말 기준 연결 인원은 700명: 국내 480명, 미국 50명, 몰타 80명, 독일 50명, 튀르키예 40명

• 와우게임즈 편입에도 인건비 안정적 관리

• 유무형자산 상각비는 62억 원

• 임차 리스자산 상각 및 인수회사 PPA 상각이 포함

• 와우게임즈 인수에 따른 PPA 상각 반영으로 전분기 대비 증가

소셜카지노 현황 및 전망

◆ 3분기 실적

• 계절적 비수기에도 불구하고 ‘더블카지노’와 ‘더블다운카지노’의 견조한 흐름으로 안정적 성과 시현

• 소셜카지노 매출은 1,512억 원으로 (QoQ +9.4%, YoY +6.2%)

• 분기 기준 처음으로 매출 1,500억 원을 돌파

• 포트폴리오 통합 효과가 매출 성장에 안정적으로 반영

◆ DTC 비중 확대

• 3분기 DTC 매출 비중은 17.6%로 전년 대비 9.4%p 확대

• DTC 성장 요인은 웹스토어 UX·UI 최적화에 따른 결제 전환율 상승과 와우게임즈 편입 효과

• 구글과 애플의 외부 결제 허용 확대에 따라 채널 선택권이 증가

• 소셜카지노는 모바일 웹 플레이 편의성이 높아 DTC 전환에 유리한 구조

◆ 향후 계획

• 웹스토어 퍼널 고도화 및 마케팅 ROI 관리 강화

• DTC 매출 비중을 추가로 확대하여 수익성 중심 성장 지속

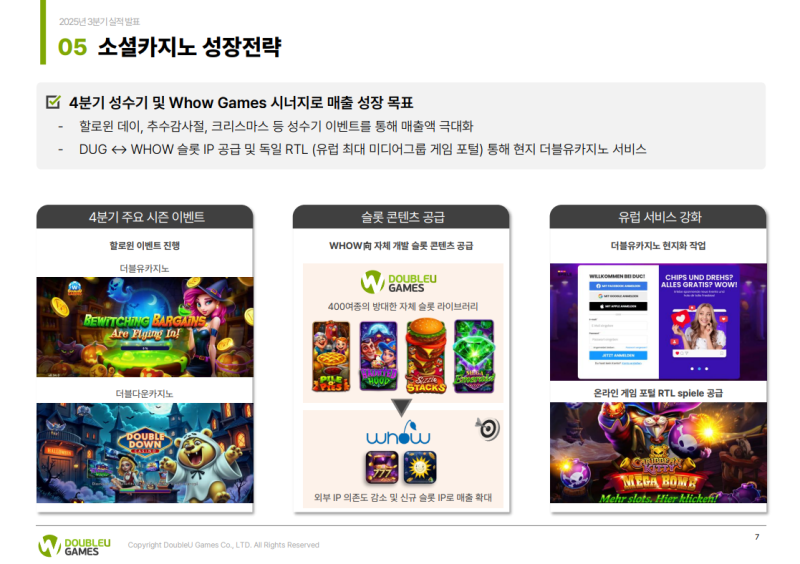

소셜카지노 성장전략

◆ 4분기 성수기 집중

• 할로윈, 추수감사절, 크리스마스 등 시즌 이벤트에 맞춰 로딩 화면과 슬롯 테마 운영

• 한정 패키지 및 시간제 오퍼를 통해 전환율 관리

• 시즌별 프로모션을 통한 매출 극대화 추진

◆ Whow Games와의 시너지

• 보유 중인 약 400종의 자체 슬롯 콘텐츠를 Whow Games에 순차 공급

• 외부 IP 의존도 축소 및 로열티 비용 절감으로 비용 효율 개선

• 외부 슬롯 비중을 줄이고 내재화 전환을 추진

• 과거 더블다운인터랙티브 사례를 통해 검증된 모델 기반의 효율적 구조 확립

◆ 유럽 채널 확장

• 유럽 최대 게임 포털인 RTL 입점을 추진하며 현지 언어 및 문화 적용

• 현지화된 서비스 기반으로 유럽 시장 확대

• 성과 검증 후 더블다운카지노로 확대하여 채널 다변화 추진

◆ 종합 전략

• 성수기 집중 운영을 통한 단기 퍼포먼스 제고

• Whow Games와의 콘텐츠 비용 시너지로 효율 개선

• 유럽 채널 확장을 통한 중기 외형 성장 기반 강화

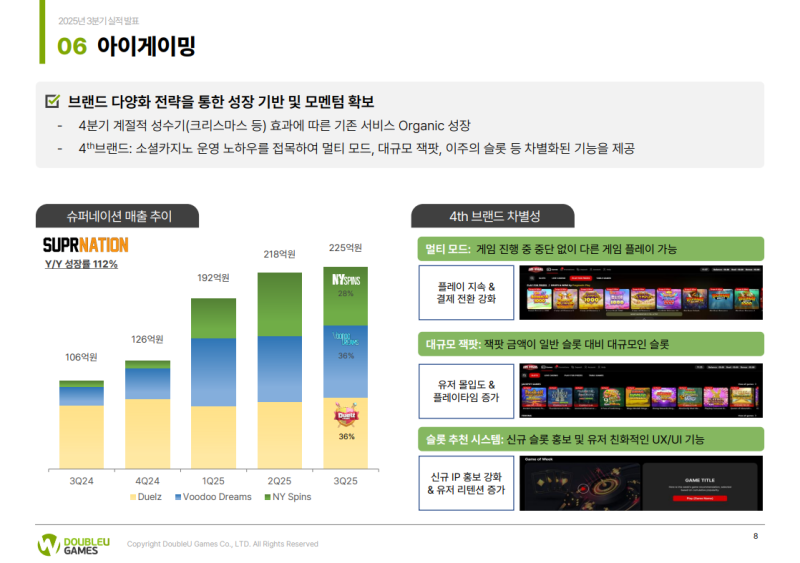

아이게이밍

◆ 슈퍼네이션 매출 현황

• 슈퍼네이션 매출은 225억 원으로 (YoY +112%)

• 3개 브랜드가 고르게 성장하며 마케팅 효율을 안정적으로 유지

• 캠페인별 회수 기간을 주 단위로 점검하고 집행 강도를 탄력적으로 조정

• 7~8월 유럽 비수기 영향에도 브랜드 포트폴리오 분산과 채널 최적화를 통해 매출 하락 최소화

◆ 신규 브랜드(‘Los Vegas’) 런칭 준비

• 네 번째 브랜드 ‘Los Vegas’ 런칭을 준비 중

• 실시간 프로모션을 제공하는 드로어 기능과 대형 잭팟 게임을 상단에 고정 노출하는 네트워크 잭팟 기능 탑재

• 세그먼트별 오퍼 노출과 잭팟 기대감을 통해 플레이 몰입도 및 체류 시간 증가

• 재방문율과 결제 전환율을 함께 끌어올리는 구조

◆ 향후 전략

• 런칭 초기에는 영국과 스웨덴을 중심으로 운영

• 성과 검증 후 예산을 단계적으로 확대해 충성 고객 비중 강화

캐주얼

◆ 사업 현황

• 캐주얼 부문은 팍시게임즈를 중심으로 검증된 ‘머지 투 마켓’ 전략을 기반으로 포트폴리오 다각화 및 빠른 출시 전략 추진

• 3분기 매출은 124억 원으로 (YoY +91%)

• 핵심 타이틀 ‘머지 스튜디오’는 비즈니스 모델을 인앱 광고 중심에서 인앱 결제 중심으로 전환 중

• 글로벌 상위 머지 타이틀과 유사한 구조로 전환하며 중장기 수익 기반 강화

◆ 신규 라인업

• ‘PARTY PROJECT’는 빌딩 요소를 결합한 캐주얼 머지 게임으로 iOS와 안드로이드에서 베타 테스트 진행 중

• ‘Wiggle Escape’는 미국 안드로이드 퍼즐 장르 다운로드 5위 기록, 캐주얼 부문 내 최고 초기 성과 달성

• ‘Color Slide Jam’은 더블유게임즈 개발, 팍시게임즈 퍼블리싱 협업을 통해 효율적 성과 창출

◆ 향후 전략

• 머지2 중심의 검증된 수요를 기반으로 포트폴리오 다각화 및 출시 속도 가속화

• 시장 타이밍 선점을 통한 성장성 강화

• 주요 신작의 상위권 진입과 협업 모델을 통한 시너지 확대

Q&A

Q. 이번 분기 DTC 매출이 크게 늘어났는데, 구조적인 변화가 있었던 것인지?

• 3분기 DTC 매출 비중은 17.6%까지 상승했으며, 이는 단기적 요인이 아닌 구조적 변화에 기인한 결과

• 미국과 유럽을 중심으로 플랫폼사들의 제3자 결제 허용 분위기가 확산되고 있음

• 당사는 작년부터 웹 결제 환경 최적화 및 웹스토어 개선 작업을 진행해 왔으며, 이러한 준비가 실질적 효과로 이어짐

• 유럽 지역의 경우 모바일보다 웹에 익숙한 이용자 기반이 많아, 와우게임즈 편입 효과로 DTC 매출 비중이 상승

• 소셜카지노는 웹 기반 플레이가 간편해 결제 전환율과 체류 시간 등에서 타 장르 대비 우위 확보

Q. 애플·구글 등 글로벌 플랫폼사 규제 변화에 따른 더블유게임즈의 대응 전략은?

• 미국에서는 5월 애플, 10월 구글을 대상으로 제3자 결제 허용 명령이 시행됐으나 소송이 진행 중인 상황

• 유럽은 구글과 애플의 시장 지위 독점 완화를 위해 수수료 인하 및 제3자 결제 허용 압박이 지속 중

• 당사는 미국 중심 매출 구조에서 유럽 비중을 확대 중이며, 정책적 수혜를 활용해 DTC 매출 비중을 장기적으로 30% 이상으로 확대할 계획

Q. 최근 마케팅 집행이나 M&A 방향성에 변화가 있었는지, 그리고 향후 계획은?

• 최근 마케팅 증가는 주로 캐주얼 게임과 아이게이밍 성장에 대한 선투자 성격

• 캠페인별 사전 가설, 집행, 사후 검증 절차를 운영하며 마케팅 채널·세그먼트별 ROI를 최적화 중

• 회수 가능성이 낮은 캠페인은 축소하고, ROI 구간 내에서는 투자를 확대해 매출 성장 추진

• 소셜카지노에서는 매출 대비 약 8% 수준으로 효율적인 마케팅 집행을 유지하며, DTC 매출 비중 확대를 통한 수익성 관리 병행

Q. Whow Games 인수를 통해 기대하는 시너지와 구체적인 효과는?

• 올해 두 건의 M&A를 클로징하며 다양한 채널을 통한 딜 소싱이 활발히 진행 중

• M&A 검토는 네 가지 키워드를 기준으로 진행

① 미국 시장 내 매출 기여도

② 기존 사업과의 시너지(매출 및 비용 측면 포함)

③ 인수 후 마케팅 최적화 가능성

④ 연결 영업이익 기여 가능성

• 현재 소셜카지노, 캐주얼, 아이게이밍 3개 부문을 중심으로 시너지 창출이 가능한 딜 검토 중

• 내년에도 의미 있는 M&A를 통해 매출과 이익의 성장세를 강화할 계획

Q. 슈퍼네이션과 팍시게임즈의 매출 대비 마케팅 비용 규모는 어느 정도인지, 그리고 영업이익 기여 시점은 언제로 예상되는지?

• 슈퍼네이션은 매출액 대비 약 30~40% 수준의 마케팅 비용을 집행 중이며, 평균 4~5개월 내 회수(페이백)를 목표로 운영

• 현재는 한 자릿수 초반 수준의 영업이익률 또는 BEP 수준을 유지

• 2026년에는 약 10% 수준의 영업이익률 달성을 목표로 수익성 개선 추진

• 팍시게임즈는 매출액 대비 70~80% 수준의 마케팅 비용을 집행 중이며, 캐주얼 게임 특성상 인앱 광고 매출 비중이 높음

• 이를 통해 최소 10% 이상의 마진을 확보하는 것을 목표로 함

• 최근 ‘Wiggle Escape’가 누적 다운로드 100만 건을 기록하고, 한 달 만에 마케팅 비용을 회수

• 이러한 성과를 기반으로 2025년 12월을 흑자 전환 시점으로 목표 설정

Q. 3분기 캐주얼 게임의 구체적인 성과와 4분기 및 내년 전망은?

• 팍시게임즈를 3월 말 인수 후 운영하면서 캐주얼 부문은 빠른 매출 전환율을 보임

• 낮은 CPI(설치당 비용)를 기반으로 효율적인 매출 창출 구조를 확보

• 다만 ROI와 수익성 관리를 병행하며 마케팅 효율을 최적화

• 단기적으로는 리텐션 및 플레이 타임 개선을 통한 광고 수익 극대화에 집중

• 대표작 ‘Wiggle Escape’는 800스테이지로 출시 후 1,600스테이지까지 확대 업데이트 완료

• 사용자는 하루 평균 6~7회 접속, 1회당 약 4~5분 플레이하며 선순환 구조 구축

• ‘Color Slide Jam’은 더블유게임즈 개발, 팍시게임즈 퍼블리싱 협업으로 시너지 모델 가시화

Q. 4분기 및 2026년 캐주얼 부문 전략 방향은?

• 첫째, 팍시게임즈의 코어 경쟁력인 머지2 시장 확대 추진

• 머지2 시장은 전년 대비 50% 이상 성장 중이며 인앱 결제 중심으로 수익 구조 개선

• ‘PARTY PROJECT’는 빌딩 요소를 추가해 남성 유저층까지 확장 가능한 IP 확보 목표

• 둘째, 미국 캐주얼 시장 내 단순형 게임(정렬·숨은그림찾기 등) 트렌드 반영

• 유저 반응에 빠르게 대응하며 차별화된 콘텐츠를 신속히 출시하는 역량 강화

• ‘Wiggle Escape’는 1인 개발 기반의 AI 프로토타입 제작과 시장 테스트 후 업데이트 확대 진행

• 셋째, 수익성 중심의 성장 기조 유지

• 회수 기간과 LTV(라이프타임 밸류) 기반으로 마케팅 효율성 관리

• 주간 단위 ROI 점검 및 수익성 중심 운영을 통해 성장과 이익을 병행하는 구조 확립

• 종합적으로 2026년에는 팍시·와우·슈퍼네이션 등 신규 사업의 성장과 함께 소셜카지노와 신규 부문의 수익 기여를 병행하는 구조 완성 목표

본 콘텐츠는 투자 참고용으로, 이를 근거로 한 투자 손실에 대해 책임을 지지 않습니다.